君联资本董事总经理王能光演讲实录以下为君联资本董事总经理王能光演讲实录:

并购退出实际上大家看这两年尤其是2012年到2013年两年被大家讨论比较多的话题,

(责任编辑:知识)

枞阳在线消息近期,县监察局组织对全县完中和中职学校国家资助资金和校内资助资金发放情况进行督查,督查组通过查看资料、与享受资助学生个别接触、查看全省资助资金发放系统等方式,重点督查各学校是否宣传落实国家

...[详细]

枞阳在线消息近期,县监察局组织对全县完中和中职学校国家资助资金和校内资助资金发放情况进行督查,督查组通过查看资料、与享受资助学生个别接触、查看全省资助资金发放系统等方式,重点督查各学校是否宣传落实国家

...[详细] 为深入贯彻落实长江十年“禁渔令”,加强河湖水生态系统保护和修复。日前,县河长制办公室与县农业农村局共同开展2024水生生物增值放流活动。 此次放流地点为菜子湖枞阳水域。放流现场,一尾尾鱼苗顺水而出,欢

...[详细]

为深入贯彻落实长江十年“禁渔令”,加强河湖水生态系统保护和修复。日前,县河长制办公室与县农业农村局共同开展2024水生生物增值放流活动。 此次放流地点为菜子湖枞阳水域。放流现场,一尾尾鱼苗顺水而出,欢

...[详细] 枞阳在线消息4月2日上午,枞阳首创党支部赴旗山烈士陵园开展“缅怀革命先烈,弘扬民族精神”主题党日活动。松柏掩映烈忠魂,清明时节倍思君。整个活动在庄严肃穆、井然有序的氛围中拉开序幕。在纪念广场前,全体党

...[详细]

枞阳在线消息4月2日上午,枞阳首创党支部赴旗山烈士陵园开展“缅怀革命先烈,弘扬民族精神”主题党日活动。松柏掩映烈忠魂,清明时节倍思君。整个活动在庄严肃穆、井然有序的氛围中拉开序幕。在纪念广场前,全体党

...[详细] 6月12日上午,铜官区政协副主席方萍率队来枞考察县政协界别工作,县政协副主席吴立友、秘书长严立新等陪同。座谈会上,我县政协介绍了有关情况,并就界别工作制度建设、委员活动开展和机关服务保障等工作进行了相

...[详细]

6月12日上午,铜官区政协副主席方萍率队来枞考察县政协界别工作,县政协副主席吴立友、秘书长严立新等陪同。座谈会上,我县政协介绍了有关情况,并就界别工作制度建设、委员活动开展和机关服务保障等工作进行了相

...[详细] 枞阳在线消息为检测基层法律服务工作者业务能力和水平,6月28日上午,县司法局组织全县基层法律服务工作者28人,在该局七楼会议室参加了业务考试。这次考试是根据市司法局统一部署安排,由县司法局认真准备举办

...[详细]

枞阳在线消息为检测基层法律服务工作者业务能力和水平,6月28日上午,县司法局组织全县基层法律服务工作者28人,在该局七楼会议室参加了业务考试。这次考试是根据市司法局统一部署安排,由县司法局认真准备举办

...[详细] 枞阳在线消息 在第三十四次全国助残日来临之际,5月17日上午,农工党枞阳支部联合枞阳县残联,在枞阳县湖滨广场开展“以科技助残,共享美好生活”为主题的健康义诊活动。活动现场,来自枞阳县人民医院的眼科、骨

...[详细]

枞阳在线消息 在第三十四次全国助残日来临之际,5月17日上午,农工党枞阳支部联合枞阳县残联,在枞阳县湖滨广场开展“以科技助残,共享美好生活”为主题的健康义诊活动。活动现场,来自枞阳县人民医院的眼科、骨

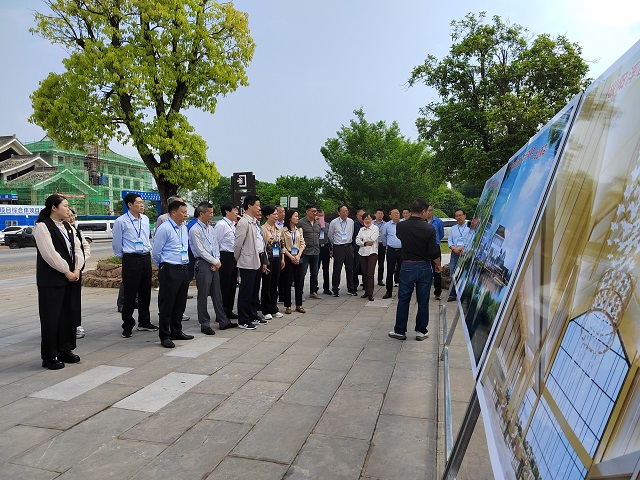

...[详细]县政协常委会组成人员视察浮山中学百年校庆筹备暨浮山风景区建设工作

4月26日上午,县十四届政协常委会组成人员视察浮山中学百年校庆筹备暨浮山风景区建设情况。县政协主席黄楚,副主席吴正芳、刘明、吴立友、王会情、方晓珊,秘书长严立新,县十四届政协常委,机关各室、委负责同志

...[详细]

4月26日上午,县十四届政协常委会组成人员视察浮山中学百年校庆筹备暨浮山风景区建设情况。县政协主席黄楚,副主席吴正芳、刘明、吴立友、王会情、方晓珊,秘书长严立新,县十四届政协常委,机关各室、委负责同志

...[详细] 枞阳在线消息 2月21日下午,县政协召开十四届十次常委会议。县政协主席何正清主持会议,副主席吴正芳、刘明、吴立友、王会情、方晓珊,秘书长严立新,县政协十四届常务委员出席会议。常委会组成人员应到39人,

...[详细]

枞阳在线消息 2月21日下午,县政协召开十四届十次常委会议。县政协主席何正清主持会议,副主席吴正芳、刘明、吴立友、王会情、方晓珊,秘书长严立新,县政协十四届常务委员出席会议。常委会组成人员应到39人,

...[详细] 任命:方晓侯为枞阳县人民法院执行局局长;周正春为枞阳县人民法院民事审判第一庭庭长;钱立桃为枞阳县人民法院民事审判第三庭庭长;张勇为枞阳县人民法院刑事审判庭庭长;姚朴素为枞阳县人民法院执行局副局长;周会

...[详细]

任命:方晓侯为枞阳县人民法院执行局局长;周正春为枞阳县人民法院民事审判第一庭庭长;钱立桃为枞阳县人民法院民事审判第三庭庭长;张勇为枞阳县人民法院刑事审判庭庭长;姚朴素为枞阳县人民法院执行局副局长;周会

...[详细] 枞阳在线消息 王琪是县综合服务中心应急管理局窗口首席代表。工作十年来,她以坚守为信、奉献为乐,始终走在服务群众最前沿,以任劳任怨的工作态度彰显了巾帼担当。作为和群众打交道的一线部门,县应急局窗口承担着

...[详细]

枞阳在线消息 王琪是县综合服务中心应急管理局窗口首席代表。工作十年来,她以坚守为信、奉献为乐,始终走在服务群众最前沿,以任劳任怨的工作态度彰显了巾帼担当。作为和群众打交道的一线部门,县应急局窗口承担着

...[详细]